En Asesoría Emprendedor acompañamos a los autónomos en todas sus gestiones contables y administrativas. Entre ellas, los ayudamos a desentenderse del pago de la cuota de autónomos.

Cómo es el pago de la cuota de autónomos en España, cuánto se debe pagar, en qué plazos, y qué períodos y criterios de bonificación existen, son algunas de las dudas más frecuentes que recibimos de autónomos emprendedores. Son las primeras preguntas que todo emprendedor se hace, quizás incluso antes de pensar en qué tipo de emprendimiento realizar.

De hecho, una de las grandes dificultades de abrir un negocio, por más modesto que este sea, es que antes de emitir la primera factura el emprendedor ya tiene que pensar en la cantidad de gastos que debe afrontar por el solo hecho de que su emprendimiento exista. Pagar la cuota de autónomos en España ofrece una serie de beneficios, por lo que es importante conocer en profundidad el sistema.

Empecemos por la primera pregunta: ¿es obligatorio darse de alta en autónomos si alguien quiere emprender? La respuesta a la pregunta es que, en general, sí. Pero es preciso hacer algunas aclaraciones:

No es lo mismo Autónomos que Seguridad Social

Para que un emprendimiento exista desde el punto de vista jurídico tiene que darse de alta en dos sistemas distintos: por un lado, el alta en Autónomos se tramita en Hacienda y se encarga de los impuestos que se aplicarán sobre la actividad de la empresa, mientras que el alta en Seguridad Social se relaciona con una serie de beneficios sociales (cobertura médica, baja por enfermedad, baja por paternidad/maternidad, sistema de pensiones, etc.).

1. Alta en Hacienda (Autónomos)

Cualquier actividad económica tanto empresarial como profesional debe ser comunicada a Hacienda. No comunicar esta alta supone actuar en negro o en B. Es obligatorio comunicar el alta para poder emitir cualquier factura o incluso considerar deducible cualquier gasto que tenga tu negocio.

En Asesoría Emprendedor nos encargamos de la comunicación a Hacienda de las altas, bajas e inicio de actividad, así como la liquidación de Impuestos frente a Hacienda (IVA, IRPF, retenciones e Impuesto de Sociedades). Para saber más, conozca nuestros servicios de Asesoría

2. Alta en Seguridad Social

Al darse de Alta en Autónomos, el trámite que sigue es el Alta en Seguridad Social en el regimen de trabajador por cuenta ajena. Según la norma de la Seguridad Social, se esta obligado si realiza una actividad económica habitual. Pero, ¿qué se entiende por actividad habitual?

Tres preguntas nos ayudan a definirlo:

- ¿Cuántas ventas o facturas emitidas realizo?

Así pues, si emites muchas facturas, se considerará una actividad habitual porque el alta en Hacienda es continua. Esta alta continua en Hacienda, hace que se te obligue a pagar la cuota de autónomo, desde el día de la primera gestión del alta. - ¿Realizas trabajo de cara al público?

En caso de trabajos realizados frente al público, se considerará siempre que es una actividad habitual y por tanto hay que estar cotizando en la Seguridad Social. Más allá de dicha interpretación, la exposición a posibles inspecciones hace que el riesgo de multa sea muy elevado y los importes superan los 3.000 €, con casos que incluso han llegado a los 10.000 €. - ¿Cuál es el importe de tus facturas?

Otro punto de análisis habla sobre el importe. Así en distintas sentencias judiciales, se establece que si una factura supera el Salario Mínimo Interprofesional anual (13.300 euros anuales), obliga a darse de alta en la Seguridad Social. De lo contrario, no sería necesario darse de alta.

¿Qué prestaciones da la cuota de Autónomos en España?

Al darte de alta, pagarás mensualmente una cuota de Autónomos en España para poder disfrutar de las prestaciones como:

- Prestación por Desempleo de Autónomo: 4 meses de paro por año cotizado)

- Prestación por Incapacidad Temporal: Cobrarás si tienes una baja médica por enfermedad o accidente, o por maternidad-paternidad.

- 60 %, 75 % o 100 % de la Base de Cotización dependiendo de la causa

- Jubilación: Cobrarás la media de las bases de cotización de los últimos 25 años, a partir de los 42 años, y dependerá también del número de años cotizados.

- Sanidad: Contribuyes y disfrutas del sistema sanitario público y en caso de accidente o enfermedad laboral de los servicios de las mutuas.

- Educación: Contribuyes a la educación primaria, secundaria y de universidad.

¿Cómo se calcula la cuota de Autónomos?

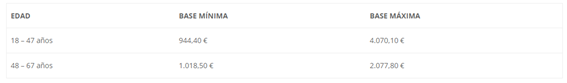

La cuota de Autónomos depende de la base de cotización que elijas. Esta base de cotización que puedes elegir se encuentra entre un mínimo y un máximo que dependerá de la edad.

Cuadro de fecha 2020.

NOTA: Los límites máximos para mayores de 48 años podrán incrementarse si con anterioridad tenía más base de cotización

En caso de ser autónomo societario, es decir, ser administrador de una empresa (SL o SA) con más de un 25 % del capital social u socio con más del 33 % de la participación, la Base de Cotización mínima es de 1.214,10 €.

Las bases cambian todos los años por lo que puedes consultar dicha con actualidad dicha información en la propia página de la Seguridad Social.

En ese sentido, la cuota de autónomos en España es el resultado de aplicar un 30 % a la base de cotización escogida.

Por lo tanto, en el caso de la base mínima entre 18 y 47 años se trata de 286 € al mes de cuota de autónomo. En caso de tener una Sociedad Limitada tu cuota de autónomo mínima sería de 364 €.

¿Qué bonificaciones existen a la cuota de Autónomos?

Existen una serie de bonificaciones en la cuota de la Seguridad Social que tienen como característica en común que te permiten cotizar lo mismo, pagando menos dinero, y que para acceder a ella no puedes tener deudas sin aplazar en la Seguridad Social.

A continuación pasamos a enumerar todas la bonificaciones existentes:

1. BONIFICACIÓN EMPRENDEDOR

Requisitos para tener bonificación de emprendedor en autónomos

- No haber sido autónomo en los últimos 3 años o 2 años en el caso de que nunca tuvieras bonificación.

- No ser Autónomo Colaborador (Ser de la Unidad Familiar).

- No Ser Autónomo Societario (administrador o Socio de + 33% de SL o SA).

- Duración Bonificación: 2 años (24 meses)

- Cuota Mínima Bonificada: (AHORRO: 086 euros)

Beneficios de tener bonificación de emprendedor en Autónomos

- 60 €/mes * durante los primeros 12 meses

- 143 €/mes * durante 6 meses (mes 13 a mes 18)

- 200 €/mes * durante 6 meses (mes 19 a mes 24)

2. BONIFICACIÓN JÓVENES EMPRENDEDORES

- Misma bonificación que emprendedores

- Mujeres menores de 35 años

- Hombres menores de 30 años

- Duración Bonificación 3 años (36 meses)

- Cuota Mínima Bonificada: (AHORRO: 118 euros)

- 60 €/mes * los primeros 12 meses

- 143 €/mes * los 6 meses siguientes

- 200 €/mes * los 18 meses siguientes

3. BONIFICACIÓN DISCAPACIDAD SUPERIOR 33%

- Requisitos:

- Grado discapacidad 33 % o más

- No haber sido autónomo en los últimos 3 años o 2 años en el caso de que nunca tuvieras bonificación.

- No ser Autónomo Colaborador (Ser de la Unidad Familiar).

- No Ser Autónomo Societario (administrador o Socio de + 33% de SL o SA).

- Duración Bonificación 5 años (60 meses)

- Cuota Mínima Bonificada: (AHORRO: 576 euros)

- 60 €/mes * 12 meses

- 143 €/mes * 48 meses

4. BONIFICACIÓN AUTÓNOMO COLABORADOR

- Requisitos:

- No haber sido autónomo en los últimos 3 años o 2 años en el caso de que nunca tuvieras bonificación.

- FORMA JURIDICA permitida: Solo para Autónomo Independiente

- FAMILIAR (principalmente conyugues e hijos) que convivan con el propietario del negocio

- Duración Bonificación 2 años y medio (30 meses)

- Cuota Mínima Bonificada: (AHORRO: 432 euros)

- 143 €/mes * 18 meses

- 214 €/mes * 12 meses

En Asesoría Emprendedor podremos ayudarte en todas las gestiones contables y administrativas que necesites para que puedas enfocarte en tu negocio y tener éxito como emprendedor.